SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Интересна спекулятивная покупка акции ДВМП - Инвестиционная компания ЛМС

- 29 марта 2019, 15:30

- |

Группа FESCO (ДВМП) вышла из дефолта, сократив долг ниже критического уровня в 4 годовых EBITDA, сделка с DP World не состоялась по причине отсутствия разрешения Правительства РФ, но оценивалась на уровне $300-$400 за 49% или $0.20-$0.27 (13-17 руб.) на акцию.

По данным комментария генерального директора Группы FESCO, с 2019 года бизнес группы существенно поменялся, она представляет из себя уже не пароходство, а интермодального оператора, который будет осуществлять инвестиции в фитинговые платформы и суда только для вывоза грузов из своего Владивостокского МТП и его контейнерного терминала. Ближайшая сделка слияния и поглощения FESCO — это выкуп в июне 2019 25%+1 акции контейнерного оператора Русская тройка из-за вагонного парка, чтобы увеличить перевозки на 45% с 550 TEU до 800 TEU к 2020. Сделки с DP World и Cosco не состоялись, из-за стратегического значения Владивостокского порта и отсутствия разрешения правительственной комиссии по иностранным инвестициям.

Тем не менее, менеджмент компании считает, что сейчас бизнес Группы FESCO уже стоит больше, чем в 2018 году, когда был дефолт по долговым обязательствам. Прозвучала оценка в $300-$400 млн. возможных вложений в бизнес инвесторов и акционеров, в контексте сделки на 49% капитала с DP World по предоставлению финансирования для сокращения долговых обязательств. Исходя из этого, весь капитал Группы стоит около $600- $800 млн., что близко к первоначальной оценке в $1 млрд., когда Группа Сумма купила ДВМП у С. Генералова в 2012 году. Исходя из новых данных, справедливой оценкой является $0.20-$0.27 (13.11-17.48 руб.). за акцию, что близко к сделкам с 9,1% капитала в отчётности по МСФО 2012 года, прошедшим по цене $0.29 (9,3 руб. — 18,85 руб., по курсу 2012-2019 года).

( Читать дальше )

По данным комментария генерального директора Группы FESCO, с 2019 года бизнес группы существенно поменялся, она представляет из себя уже не пароходство, а интермодального оператора, который будет осуществлять инвестиции в фитинговые платформы и суда только для вывоза грузов из своего Владивостокского МТП и его контейнерного терминала. Ближайшая сделка слияния и поглощения FESCO — это выкуп в июне 2019 25%+1 акции контейнерного оператора Русская тройка из-за вагонного парка, чтобы увеличить перевозки на 45% с 550 TEU до 800 TEU к 2020. Сделки с DP World и Cosco не состоялись, из-за стратегического значения Владивостокского порта и отсутствия разрешения правительственной комиссии по иностранным инвестициям.

Тем не менее, менеджмент компании считает, что сейчас бизнес Группы FESCO уже стоит больше, чем в 2018 году, когда был дефолт по долговым обязательствам. Прозвучала оценка в $300-$400 млн. возможных вложений в бизнес инвесторов и акционеров, в контексте сделки на 49% капитала с DP World по предоставлению финансирования для сокращения долговых обязательств. Исходя из этого, весь капитал Группы стоит около $600- $800 млн., что близко к первоначальной оценке в $1 млрд., когда Группа Сумма купила ДВМП у С. Генералова в 2012 году. Исходя из новых данных, справедливой оценкой является $0.20-$0.27 (13.11-17.48 руб.). за акцию, что близко к сделкам с 9,1% капитала в отчётности по МСФО 2012 года, прошедшим по цене $0.29 (9,3 руб. — 18,85 руб., по курсу 2012-2019 года).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Акциям ЯТЭК не место в портфеле - Инвестиционная компания ЛМС

- 21 января 2019, 15:14

- |

По данным прессы, структура А. Авдоляна, А-Проперти, выкупила у «Сбербанка» права требования по кредиту на $45 млн. (3,017 млрд. руб.), залогом по которому выступают 82,06% голосующих акций ЯТЭК «Группы Сумма». С учётом кредитного портфеля якутской компании на $150 млн., а также тем, что Банк ВТБ ($76 млн. или 5,093 млрд. руб.) и «Россельхозбанк» ($15 млн. или 0,998 млрд. руб.) также уступили права требования по своим займам этой же компании, А-Проперти может стать крупнейшим кредитором, назначить собственного управляющего при начинающейся процедуре банкротства и перехватить контроль над активом «Группы Сумма».

По всей видимости, ЯТЭК не удалось договориться со «Сбербанком» и Банком ВТБ о реструктуризации задолженности, поэтому, с учётом начинающейся процедуры банкротства, А-Проперти сможет истребовать залоги в виде недвижимости и 82% акций ЯТЭК. При этом останутся обязательства перед Связь-банком ($7.6 млн. или 0,506 млрд. руб.) и Бэнк оф Чайна ($13 млн. или 0,866 млрд. руб.). Это не приведёт к оферте миноритариям, но может занять 1-2 года, в зависимости от возможности «Группы Сумма» найти денежные средства для своих кредиторов.

По всей видимости, ЯТЭК не удалось договориться со «Сбербанком» и Банком ВТБ о реструктуризации задолженности, поэтому, с учётом начинающейся процедуры банкротства, А-Проперти сможет истребовать залоги в виде недвижимости и 82% акций ЯТЭК. При этом останутся обязательства перед Связь-банком ($7.6 млн. или 0,506 млрд. руб.) и Бэнк оф Чайна ($13 млн. или 0,866 млрд. руб.). Это не приведёт к оферте миноритариям, но может занять 1-2 года, в зависимости от возможности «Группы Сумма» найти денежные средства для своих кредиторов.

Мы рекомендуем продавать акции ЯТЭК, так как введение процедуры наблюдения над компанией может, потенциально, привести к потере части активов и выводу бизнеса на другие юридические лица.Инвестиционная компания ЛМС

Новости рынков |Транснефть может выйти из капитала НМТП - Инвестиционная компания ЛМС

- 15 января 2019, 13:37

- |

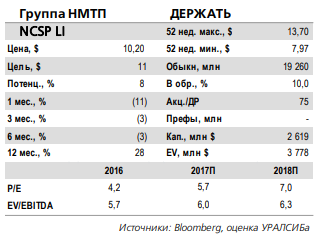

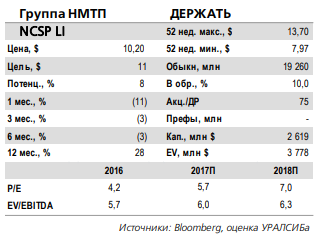

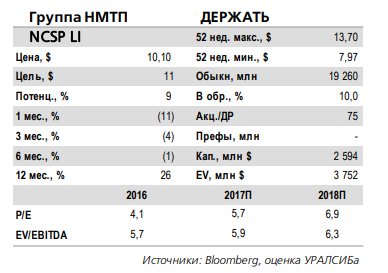

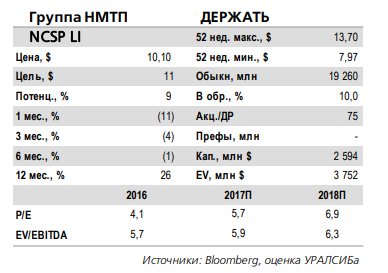

Решение вывести контрольный пакет НМТП в российскую юрисдикцию, а также сокращение инвестпрограммы из-за выплаты высоких дивидендов, означает скорый выход АК «Транснефти» из капитала стивидорной компании, при приватизации пакета в 20% НМТП.

По данным руководства АК «Транснефть», акции НМТП, принадлежащие не только Группы «Сумма» (2,75%), но и государству (20%), не будут выкупаться. Это означает, что после вывода 50,1% в российскую юрисдикцию с Novoport, АК «Транснефть» не будет участвовать в дальнейшей приватизации и сможет перепродать все свои 60,85% акций новому собственнику, который с госпакетом соберёт 80,85%-86,15% капитала, без юридических рисков западных санкций для покупателя.

По данным руководства АК «Транснефть», акции НМТП, принадлежащие не только Группы «Сумма» (2,75%), но и государству (20%), не будут выкупаться. Это означает, что после вывода 50,1% в российскую юрисдикцию с Novoport, АК «Транснефть» не будет участвовать в дальнейшей приватизации и сможет перепродать все свои 60,85% акций новому собственнику, который с госпакетом соберёт 80,85%-86,15% капитала, без юридических рисков западных санкций для покупателя.

До момента сделки отчётность НМТП будет консолидироваться на балансе АК «Транснефть», а стивидорной компанией будут выплачиваться дивиденды на уровне госкомпаний — 50% от консолидированной прибыли. Необходимость продажи связана с повышенными выплатами в 50% от МСФО самой АК «Транснефть», из-за которой долгосрочная инвестпрограмма будет сокращена на на $3.4 млрд. (230 млрд. руб.). 60,85% НМТП стоят $1.8 млрд. по оценке сделки с Группой Сумма).«Инвестиционная компания ЛМС»

Новости рынков |Транснефть заплатила за актив на 61% выше текущей капитализации НМТП - Промсвязьбанк

- 09 октября 2018, 12:58

- |

Транснефть выкупила у Суммы долю в СП, контролирующем НМТП, за $750 млн

Транснефть закрыла сделку по выкупу у группы Сумма доли в СП, контролирующем НМТП. В результате сделки компания получила 25% акций НМТП. Финансирование в размере $750 млн «было произведено за счет заемных средств, что не повлияет на увеличение общей долговой нагрузки», сообщила Транснефть. От дополнительных комментариев представитель компании воздержался.

Транснефть закрыла сделку по выкупу у группы Сумма доли в СП, контролирующем НМТП. В результате сделки компания получила 25% акций НМТП. Финансирование в размере $750 млн «было произведено за счет заемных средств, что не повлияет на увеличение общей долговой нагрузки», сообщила Транснефть. От дополнительных комментариев представитель компании воздержался.

Текущая рыночная стоимость 25% акций НМТП на МосБирже составляет 466 млн долл. Со своих пиков (в январе 2018 года) бумаги компании упали на почти на 28%. Таким образом, Транснефть заплатила за актив на 61% выше текущей капитализации и на 17% выше, стоимости компании на пике.Промсвязьбанк

Новости рынков |Увеличение доли Транснефти в НМТП воспринимается рынком позитивно - АТОН

- 09 октября 2018, 12:10

- |

Транснефть приобрела долю в Группе НМТП у Суммы

Транснефть выкупила 50% в Novoport Holding у Группы Сумма за $750 млн. и, таким образом, консолидировала 100%. Novoport Holding принадлежит, в свою очередь, 50% акций Группы НМТП. Это означает, что Транснефть фактически приобрела 25% акций НМТП, а ее общая доля в Группе НМТП увеличилась до 60%.

Транснефть выкупила 50% в Novoport Holding у Группы Сумма за $750 млн. и, таким образом, консолидировала 100%. Novoport Holding принадлежит, в свою очередь, 50% акций Группы НМТП. Это означает, что Транснефть фактически приобрела 25% акций НМТП, а ее общая доля в Группе НМТП увеличилась до 60%.

Цена сделки оказалась на 60% выше текущих рыночных котировок и позитивна для акций Группы НМТП с точки зрения восприятия, поскольку она показывает реальную рыночную стоимость компании. Тем не менее, мы не ожидаем обязательной оферты миноритариям Группы НМТП, так как сделка заключена на офшорном уровне через Novoport Holding, в то время как структура акционеров Группы НМТП остается неизменной и не требует обязательного выставления оферты. Пока трудно сказать изменится ли направление стратегического развития Группы НМТП в будущем и как. Главный вопрос заключается в том, продолжит ли компания выплату высоких дивидендов в перспективе.АТОН

Новости рынков |Интервью руководителя ФАС позитивно для Fesco - АТОН

- 26 сентября 2018, 12:33

- |

Глава ФАС дал интервью Коммерсанту: влияние на акции транспортных компаний (GLTR, TRCN, NCSP)

Глава Федеральной антимонопольной службы (ФАС) Игорь Артемьев дал Коммерсанту большое интервью, которое охватывает широкий круг тем, включая регулирование транспортной отрасли. Основные моменты интервью: во-первых, ФАС не рассматривает вопрос о регулировании тарифов для частных железнодорожных операторов, хотя служба недовольна тем, что тарифы подскочили до 2 000 рублей с 500 руб. за вагон в сутки за последние два года. Г-н Артемьев считает, что государственные железнодорожные операторы должны сдерживать рост тарифов на рынке. Во-вторых, DP World по-прежнему может приобрести 49% в FESCO, и ФАС рассматривает сделку. Г-н Артемьев не сказал, что сделка отменяется. В-третьих, ФАС не имеет никаких возражений в отношении приобретения Транснефтью Группы НМТП у Группы Сумма, но ей не нравится тарифная политика Группы НМТП. Наконец, он считает, что приватизация Трансконтейнера должна быть дополнена инвестиционными обязательствами для потенциальных покупателей.

( Читать дальше )

Глава Федеральной антимонопольной службы (ФАС) Игорь Артемьев дал Коммерсанту большое интервью, которое охватывает широкий круг тем, включая регулирование транспортной отрасли. Основные моменты интервью: во-первых, ФАС не рассматривает вопрос о регулировании тарифов для частных железнодорожных операторов, хотя служба недовольна тем, что тарифы подскочили до 2 000 рублей с 500 руб. за вагон в сутки за последние два года. Г-н Артемьев считает, что государственные железнодорожные операторы должны сдерживать рост тарифов на рынке. Во-вторых, DP World по-прежнему может приобрести 49% в FESCO, и ФАС рассматривает сделку. Г-н Артемьев не сказал, что сделка отменяется. В-третьих, ФАС не имеет никаких возражений в отношении приобретения Транснефтью Группы НМТП у Группы Сумма, но ей не нравится тарифная политика Группы НМТП. Наконец, он считает, что приватизация Трансконтейнера должна быть дополнена инвестиционными обязательствами для потенциальных покупателей.

( Читать дальше )

Новости рынков |Если Транснефти удастся снять ограничения c активов НМТП, акционеры вернутся к вопросу о выплате дивидендов

- 28 июня 2018, 16:29

- |

Президент «Транснефти» Николай Токарев заявил о заинтересованности компании в покупке доли группы «Сумма» в НМТП, рыночная стоимость которой на сегодня оценивается в 30 млрд руб. В результате «Транснефть» может получить контрольный пакет НМТП. С начала текущего года котировки портовой компании находились под давлением ввиду снижения грузооборота в январе-апреле на 6,1% г/г, обусловленного преимущественно сокращением объемов перевалки сырой нефти. Негативно на котировки повлияла и рекомендация совета директоров не выплачивать дивиденды на сумму $150 млн за 2017 год из-за ограничений, наложенных на активы группы в связи с делом «Суммы».

ИК «Фридом Финанс»

Падение интереса участников рынка к НМТП отразилось на ликвидности эмитента, в результате чего компания была исключена из листа ожидания на включение в индекс Мосбиржи и РТС. В случае если «Транснефти» удастся добиться снятия ограничений c активов НМТП и выкупить долю «Суммы», акционеры, несомненно, вернутся к вопросу о возобновлении дивидендных выплат, который ранее менеджмент планировал рассмотреть после появления отчетности за 1-е полугодие. Тем не менее главным риском остается затягивание процесса, поскольку на текущий момент переговоры о выкупе со стороны «Суммы» приостановлены. Очевидно, борьба за актив продолжится, поскольку маржинальность EBITDA НМТП достигает 72%, а другой подобной компании, оперирующей на Черном море, просто нет. В этой ситуации инвесторам стоит дождаться дальнейших решений мажоритарных акционеров, прежде чем добавлять акции в свой портфель.Безуглов Валерий

ИК «Фридом Финанс»

Новости рынков |Итоги телеконференции нейтральны для котировок акций НМТП

- 04 апреля 2018, 21:37

- |

Телефонная конференция: решение по дивидендам еще не принято

Компания провела телефонную конференцию по итогам публикации отчетности. Вчера менеджмент Группы НМТП провел телефонную конференцию, посвященную отчетности за 2017 г. по МСФО. В телеконференции приняли участие гендиректор компании Сергей Киреев и заместитель гендиректора по финансам и экономике Евгений Коньков. (Анализ опубликованной отчетности за 2017 г. см. в Russian Informer от 03.04.2018 г.)

Основные тезисы телефонной конференции

■ Группа НМТП не планирует создавать резервы под претензии Федеральной налоговой службы (на сумму 9,4 млрд руб.) и будет оспаривать решение налогового органа.

■ Арест владельца группы «Сумма» не повлиял на работу НМТП, морские терминалы компании функционируют в нормальном режиме.

■ В 2018 г. капзатраты могут оказаться на уровне 2017 г. Компания готовит долгосрочную инвестиционную программу.

( Читать дальше )

Компания провела телефонную конференцию по итогам публикации отчетности. Вчера менеджмент Группы НМТП провел телефонную конференцию, посвященную отчетности за 2017 г. по МСФО. В телеконференции приняли участие гендиректор компании Сергей Киреев и заместитель гендиректора по финансам и экономике Евгений Коньков. (Анализ опубликованной отчетности за 2017 г. см. в Russian Informer от 03.04.2018 г.)

Основные тезисы телефонной конференции

■ Группа НМТП не планирует создавать резервы под претензии Федеральной налоговой службы (на сумму 9,4 млрд руб.) и будет оспаривать решение налогового органа.

■ Арест владельца группы «Сумма» не повлиял на работу НМТП, морские терминалы компании функционируют в нормальном режиме.

■ В 2018 г. капзатраты могут оказаться на уровне 2017 г. Компания готовит долгосрочную инвестиционную программу.

( Читать дальше )

Новости рынков |Новость, о приостановке переговоров Транснефти с Группой Сумма, нейтральна для акций НМТП

- 04 апреля 2018, 12:12

- |

Транснефть приостановила переговоры с Группой Сумма в отношении приобретения доли в НМТП

Транснефть приостановила переговоры с Группой Сумма по покупке ее доли в Группе НМТП из-за ареста основного бенефициара Группы Сумма — Зивуядина Магомедова. В то же самое время Транснефть подчеркнула, что она сохраняет интересе к доле Суммы в НМТП.

Транснефть приостановила переговоры с Группой Сумма по покупке ее доли в Группе НМТП из-за ареста основного бенефициара Группы Сумма — Зивуядина Магомедова. В то же самое время Транснефть подчеркнула, что она сохраняет интересе к доле Суммы в НМТП.

Новость нейтральна для акций Группы НМТП.АТОН

Новости рынков |НМТП, ДВМП, НКХП, Трансконтейнер - новости, относящиеся к судебному процессу, будут оказывать влияние на котировки компаний

- 02 апреля 2018, 13:27

- |

Арестован владелец группы «Сумма». Новости из зала суда будут оказывать определяющее влияние на котировки ряда компаний транспортного сектора

Тверской суд арестовал на два месяца Зиявудина Магомедова по обвинению в хищении средств из бюджета. В субботу Тверской суд Москвы арестовал до 30 мая совладельца группы «Сумма» Зиявудина Магомедова и нескольких человек из его окружения, включая топ-менеджера одной из компаний, входящих в группу. Согласно сообщению официального представителя МВД России Ирины Волк, возбуждено уголовное дело по обвинению в хищении «бюджетных средств, в том числе выделенных на строительство объектов инфраструктуры и энергоснабжения». По данным «Коммерсанта», обвиняемым инкриминируется хищение как минимум 2,5 млрд руб., в том числе хищение более 752 млн руб. при строительстве стадиона «Арена Балтика» в Калининграде к чемпионату мира по футболу. В деле есть также несколько эпизодов, связанных с Новороссийским морским торговым портом.

( Читать дальше )

Тверской суд арестовал на два месяца Зиявудина Магомедова по обвинению в хищении средств из бюджета. В субботу Тверской суд Москвы арестовал до 30 мая совладельца группы «Сумма» Зиявудина Магомедова и нескольких человек из его окружения, включая топ-менеджера одной из компаний, входящих в группу. Согласно сообщению официального представителя МВД России Ирины Волк, возбуждено уголовное дело по обвинению в хищении «бюджетных средств, в том числе выделенных на строительство объектов инфраструктуры и энергоснабжения». По данным «Коммерсанта», обвиняемым инкриминируется хищение как минимум 2,5 млрд руб., в том числе хищение более 752 млн руб. при строительстве стадиона «Арена Балтика» в Калининграде к чемпионату мира по футболу. В деле есть также несколько эпизодов, связанных с Новороссийским морским торговым портом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс